Pandemia COVID-19, poprzerywane globalne łańcuchy dostaw oraz problemy z półprzewodnikami odcisnęły swoje piętno na branży motoryzacyjnej. Producenci aut zmniejszają produkcję, zwiększają ceny konwencjonalnych wersji i stawiają na elektromobilność. Aktualnie największym rynkowym graczem w branży e-mobility są Chiny, które systematycznie powiększają przewagę nad Europą i Stanami Zjednoczonymi.

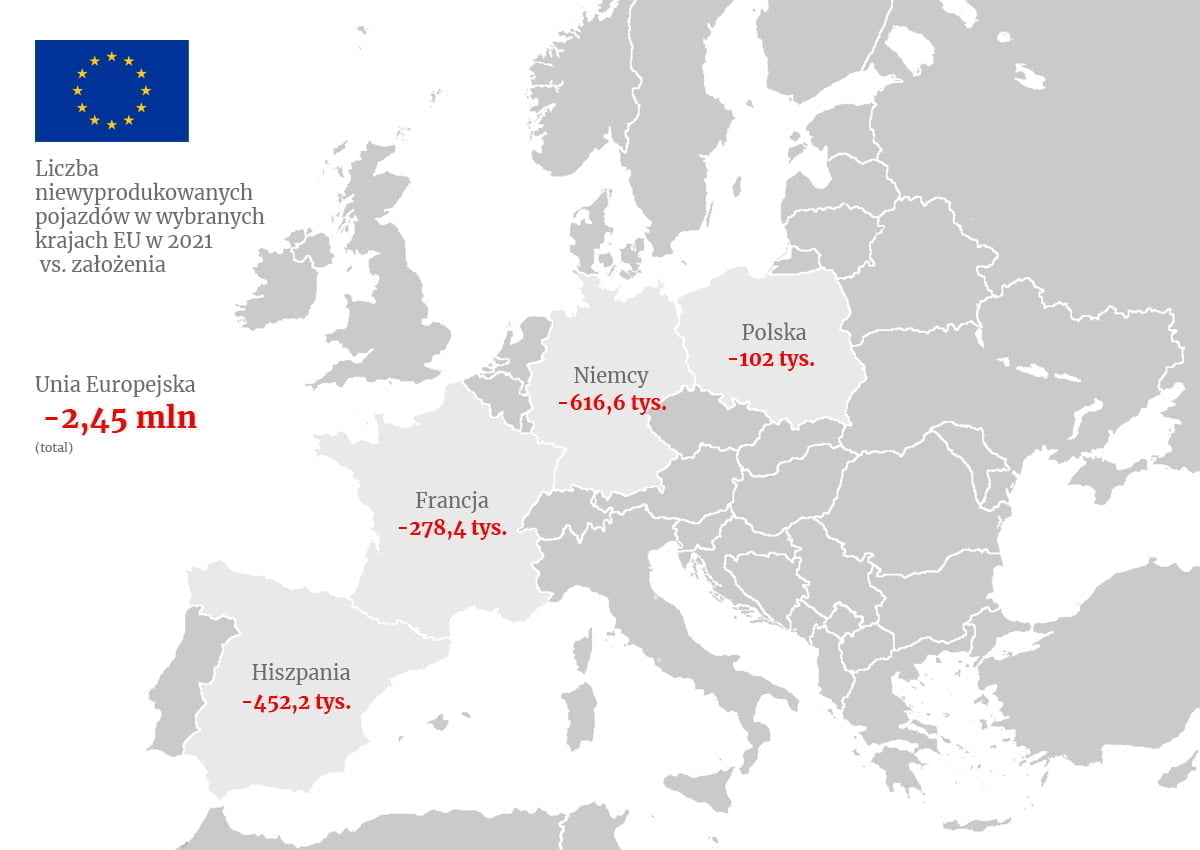

Ostatnie dwa lata były szczególnie trudne dla branży motoryzacyjnej. Wybuch pandemii w 2020 roku, w wyniku której zamknięto wiele fabryk części i samochodów a także przerwano łańcuchy dostaw spowodował spadek popytu na nowe pojazdy. Z danych Europejskiego Stowarzyszenia Producentów Samochodów (ACEA) wynika, że tylko w krajach Unii Europejskiej nie wyprodukowano aż 2,45 mln pojazdów w stosunku do pierwotnych założeń producentów. W Polsce nie powstało 102 tys. planowanych samochodów, choć to i tak mniej niż w Niemczech (616,6 tys.), Hiszpanii (452,2 tys.) czy Francji (278,4 tys.). Znacznie mniejsze zainteresowanie nowymi samochodami sprawiło, że producenci anulowali szereg zamówień na półprzewodniki. Jednak gdy w drugiej połowie 2020 roku produkcja i sprzedaż samochodów zaczęła rosnąć, zapasy półprzewodników samochodowych szybko zaczęły się kończyć, powodując dalsze niekorzystne zawirowania w branży. Zdaniem analityków z firmy KPMG zakupy mikrochipów przez producentów samochodów już gwałtownie rosły w ciągu ostatniej dekady, a szacunkowa wartość tego rynku może osiągnąć 200 mld USD do 2040 roku.

Liczba niewyprodukowanych pojazdów w wybranych krajach UE vs. założenia

Źródło: ACEA

– Warto również zwrócić uwagę, że producenci motoryzacyjni wraz z dalszym rozwojem technologii stosowanej w pojazdach, będą coraz częściej konkurować o dostawy półprzewodników z gigantami elektroniki użytkowej oraz firmami telekomunikacyjnymi, którzy kupują znacznie większe ilości – mówi Przemysław Szywacz, Partner w Dziale Doradztwa Podatkowego w zespole doradców dla branży motoryzacyjnej KPMG w Polsce.

Chiny reagują najszybciej

COVID-19 rozpoczął się w Chinach i „rozlał się” na cały świat, ale to właśnie ten kraj, najbardziej dotknięty wirusem „podniósł się” najszybciej. – Nawet w obliczu trwającego globalnego kryzysu w dziedzinie półprzewodników i dalszej walki z pandemią, ożywienie gospodarcze w Państwie Środka było bardzo dynamiczne i towarzyszyło mu odbicie całej gospodarki – stwierdził Alan Kang, analityk z firmy LMC Automotive.

Dowodem tego jest fakt, że sprzedaż nowych samochodów w pierwszym kwartale 2021 roku wyniosła 6,12 mln, czyli o 72,2% więcej niż w pandemicznym 2020 roku. Znaczna dynamika produkcji i sprzedaży widoczna była głównie w aglomeracjach miejskich oraz w obszarze elektryfikacji transportu. Według wyliczeń firmy Car Sales Base w 2021 roku chiński rynek samochodów osobowych wykazał niewielką poprawę w stosunku do 2020 roku – wzrósł o 5,7% i prawie powrócił do poziomu z 2019 roku, czyli z nieco ponad 21 milionami wyprodukowanych aut. Rzecz jasna to znacznie poniżej szczytowego poziomu 24,3 miliona z 2017 roku, ale wciąż lepiej niż w jakimkolwiek roku sprzed 2016 roku.

Potęga rodzimego rynku

W 2021 roku lokalne chińskie marki znacznie lepiej poradziły sobie z problemem niedoborów półprzewodników niż producenci spoza Chin. W rezultacie poczyniły one ogromne postępy. Ich sprzedaż na rynku krajowym wzrosła prawie o jedną czwartą i wyniosła +24,5%, podczas gdy udział marek zagranicznych spadł o 5,7% w porównaniu z 2020 roku. Dzięki temu rodzimi producenci posiadają już 45,2% udziału w rynku, co stanowi wzrost o 6,8 punktu procentowego w porównaniu z 38,4 w 2020 roku. Jedynym producentem spoza Państwa Środka, który był na plusie, była amerykańska Tesla, która odnotowała wzrost o 9,9% i utrzymała udział na poziomie 10,3% rynku EV, wyliczają analitycy Car Sales Base.

Jeśli chodzi o wersje nadwoziowe, to na największym azjatyckim rynku, podobnie jak na pozostałych kontynentach, zaczynają dominować crossovery i SUV-y, zyskując rekordowe 46,4% udziału i niewiele tracąc do najpopularniejszych od lat sedanów (48,1%). W parze z modnymi wersjami karoserii idzie także sprzedaż wersji napędowych określanych w Chinach mianem nowej energii (ang. New Energy). Ich wzrost (rok do roku) wyniósł 158% i jasno pokazuje, że tamtejsi producenci postawili na elektromobilność – w 2021 roku sprzedano prawie 3,52 miliona nisko- i zeroemisyjnych aut, co daje rekordowy udział w rynku na poziomie 16,7%. Liczba ta obejmuje 2,92 miliona EV i 603 000 PHEV – wynika ze statystyk firmy analitycznej Statista.

Globalna sprzedaż pojazdów elektrycznych w 2021 roku

w tys. sztuk

No Data Found

Źródło: insideevs.com

Elektromobilny boom

Ubiegły rok był także kolejnym trudnym okresem dla całego przemysłu samochodowego, dotkniętego globalnym niedoborem półprzewodników. Pomimo tego segment pojazdów elektrycznych notował olbrzymie wzrosty sprzedaży. – Sprzedaż samochodów elektrycznych osiągnęła 6,6 mln w 2021 r., ponad trzykrotnie zwiększając ich udział w rynku niż dwa lata wcześniej. Dla porównania, w całym 2012 roku na całym świecie sprzedano około 130 000 samochodów elektrycznych. Dziś tyle sprzedaje się w ciągu jednego tygodnia – wyliczają eksperci Międzynarodowej Agencji Energetycznej (IEA). Agencja podkreśla jednocześnie, że cały wzrost globalnej sprzedaży samochodów odpowiadają pojazdy elektryczne, których jest obecnie na świecie około 16 milionów i które zużywają około 30 terawatogodzin (TWh) energii elektrycznej rocznie, co odpowiada całej energii elektrycznej wytwarzanej w Irlandii. Samochody elektryczne pomogły uniknąć zużycia oleju i emisji CO2 w 2021 roku, chociaż korzyści te zostały zniweczone przez równoległy wzrost globalnej sprzedaży SUV-ów.

Dominacja trzech rynków

Według IEA Chiny, Europa i Stany Zjednoczone odpowiadają za blisko 90% światowej sprzedaży samochodów elektrycznych, w tym Kraj Środka za około połowę, co pokazuje, że elektromobilność nie rozwija się równomiernie. Choć w Europie sprzedaż samochodów elektrycznych wzrosła o prawie 70% w 2021 r. do 2,3 mln, to około połowę tej liczby stanowiły hybrydy plug-in. W przeciwieństwie do rynku chińskiego, w którym to klienci stanowią istotny czynnik popytowy, na rynkach Starego Kontynentu wzrost sprzedaży pojazdów elektrycznych był częściowo spowodowany nowymi normami emisji CO2. Ogólnie samochody elektryczne stanowiły 17% całkowitej sprzedaży w Europie w 2021 r., ale na poszczególnych rynkach występowały znaczne różnice. Na szczycie światowych rankingów znalazły się Norwegia z 72% oraz Szwecja i Niderlandy z odpowiednio 45% i 30%. Zdecydowanie najwyższy udział w rynku spośród dużych rynków europejskich, miały Niemcy 25%, następnie Wielka Brytania i Francja (po około 15%), Włochy (8,8%) i Hiszpania (6,5%).

Także w Stanach Zjednoczonych auta elektryczne radzą sobie coraz lepiej. W przypadku trzeciego globalnego rynku EV, sprzedaż przekroczyła pierwszy raz pół miliona sztuk. Należy dodać, że rynek samochodowy za Oceanem również się poprawił a samochody elektryczne podwoiły swój udział do 4,5%. Niestety na większości pozostałych światowych rynków samochody elektryczne stanowią mniej niż 2% całkowitej sprzedaży, a w dużych rozwijających się gospodarkach, takich jak Brazylia, Indie i Indonezja, udział ten nadal wynosi poniżej 1% bez znaczącego wzrostu w ciągu ostatniego roku.

Dla porównania w 2021 roku w samych Chinach sprzedano więcej samochodów elektrycznych niż na całym świecie rok wcześniej. Udział samochodów elektrycznych w całym rynku w ujęciu miesięcznym wzrósł z 7,2% w styczniu do około 20% w grudniu. To ilustruje, że oficjalnym celem chińskiego rządu jest osiągnięcie przez samochody elektryczne 20% udziału przed rokiem 2025, a ich ubiegłoroczne sugerują, że są na dobrej drodze do tego – argumentuje IEA.

Zachęty i cena kluczowe

Co wpływa na taką dynamikę rynku e-mobility w Państwie Środka? Przede wszystkim dotacje, które tamtejszy rząd przedłużył o kolejne dwa lata po wybuchu pandemii. Choć planowane jest ich ograniczanie (nawet od 30%) w tym roku, to w głównej mierze one odpowiadają za nasycenie rynku nowymi pojazdami z napędem elektrycznym. Przykładowo, ceny jednego z najbardziej popularnych modeli na tamtejszym rynku (Nezha V) zaczynają się od 62 900 juanów (9722 USD) po uwzględnieniu dotacji, co przekłada się na cenę – nieco ponad 43 tys. zł.

Kolejnym czynnikiem, który wpływa na trend wzrostu jest stałe poszerzanie, i tak najliczniejszej na świecie oferty modelowej oraz duże zainteresowanie klientów EV. Według agencji informacyjnej CNBC na liście 15 najlepiej sprzedających się nowych, elektrycznych samochodów osobowych w Chinach w 2021 roku znalazły się:

Pierwszy w zestawieniu, niewielki model Wuling Hongguang Mini EV, choć nie kwalifikuje się do dotacji, to nadal jest jednym z najlepiej sprzedających się modeli, ponieważ oferuje przystępny cenowo punkt wejścia na rynek dla nowych klientów. Jego cena to 4200 USD, czyli niespełna 19 tys. zł. Najbogatsza wersja tego modelu z większym akumulatorem trakcyjnym wyceniana jest na ok. 5500 USD, czyli ok. 25 tys. zł.

– Perspektywy dla chińskiego rynku pojazdów elektrycznych są bardzo dobre – uważa Chris Jones, główny analityk ds. motoryzacji w firmie Canalys i dodaje, że w Chinach istnieje już doskonała sieć znormalizowanych publicznych ładowarek EV, dobre wsparcie rządowe i silny popyt konsumentów. Tesla rozpoczęła dostawy modelu Y produkowanego w Chinach. Produkcja Hongguang Mini EV została zwiększona, aby nadążyć za popytem, zwłaszcza ze strony młodych chińskich mieszkańców miast. Inne małe, tańsze samochody miejskie, takie jak Baojun E-Series firmy SGMW i Ora R1 firmy Great Wall Motors (GWM), również cieszą się dużą popularnością. Ora R1, reklamowana jako najtańszy samochód elektryczny na świecie, wkrótce trafi do sprzedaży w Indiach, gdzie udział EV wyniósł mniej niż 0,5% wszystkich samochodów sprzedanych w 2020 roku – prognozuje Canalys.

Przewaga dzięki zasobom i tańszej pracy

Według prognoz chińskiego Ministerstwa Przemysłu i Technologii Informatycznych, jeszcze sprzed pandemii, w 2025 roku na ogólną liczbę 38 milionów sprzedanych aut, 7 milionów sztuk mają stanowić pojazdy o alternatywnym źródle napędu. Patrząc na obecną dynamikę wzrostu jest to scenariusz bardzo prawdopodobny, tym bardziej, że Państwo Środka ma niezbędne know-how a także dostęp do metali ziem rzadkich, wykorzystywanych do budowy silników elektrycznych pojazdów oraz ich baterii trakcyjnych.

Z wyliczeń Forbes’a wynika, że Chiny wydobywają dziś 63% pierwiastków ziem rzadkich. To 140 000 ton z globalnych 240 000 ton, które są obecnie eksploatowane na całym świecie. Chińczycy robią to przy tym znacznie taniej, dzięki niższym kosztom pracy i tańszym technologiom wydobycia.

Luisa Moreno, prezes amerykańskiej Defense Metals Corp., zwraca uwagę, że zapotrzebowanie na pierwiastki ziem rzadkich podwoi się do połowy wieku do 500 000 ton, gdy pojazdy elektryczne zaczną masowo pojawiać się na rynku. Poza tym, te rzadkie minerały są także niezbędne, np. w wiatrakach, elektrolizerach i liniach przesyłowych, które są również potrzebne do osiągnięcia celów zeroemisyjnych.

To o tyle istotne, że Unia Europejska zapowiedziała odejście od transportu opartego na paliwach konwencjonalnych do 2040 roku a Stany Zjednoczone chcą, aby do 2030 r. połowa wszystkich sprzedawanych w pojazdów była zasilana energią elektryczną. Co więcej koncerny motoryzacyjne z obu kontynentów, np. General Motors, Ford Motor Co. i Stellantis podejmują działania na rzecz rozwoju ekologicznych technologii dla mobilności, na przykład w ramach projektu European Battery Innovation.

Mimo zaawansowanych i obiecujących prac laboratoryjnych, m.in. tych dotyczących akumulatorów trakcyjnych ze stałym elektrolitem, wszyscy producenci wykorzystują w procesie produkcji e-samochodów metale ziem rzadkich. Wszystko więc skazuje na to, że niekwestionowany lider rynku elektromobilności – Chiny, w tym i kolejnych latach będą powiększały przewagę liczbową nad pozostałymi rynkami motoryzacyjnymi.

Oskar Włostowski

Foto: Pixabay, David290, CC BY-SA 4.0, wikimedia.org/